123 Crédit d'impôt pour dons

123 Crédit d'impôt pour dons

Pour calculer le crédit d'impôt pour dons, vous devez tenir compte du montant admissible de chaque don fait par la fiducie, selon le reçu officiel.

Don fait par testament

Un don fait par testament ou par désignation de bénéficiaires est réputé fait par la succession au moment où l'objet du don, ou un bien qui lui a été substitué, est transféré au donataire.

Si la succession fait ou est réputée avoir fait un don dans les 60 mois suivant le décès, à un moment où elle est assujettie à l'imposition à taux progressifs ou par la suite, et que le seul motif pour lequel elle cesse de l'être est que la période de 36 mois suivant le décès est expirée, le don peut

-

soit être attribué au défunt et inclus dans sa déclaration de revenus pour l'année du décès ou pour l'année précédente;

-

soit être inclus dans la déclaration de revenus de la SITP pour l'année du transfert ou pour une année précédente;

-

soit être inclus dans la déclaration de revenus de l'ancienne SITP pour l'année du transfert.

Ces règles s'appliquent si le défunt a légué par testament le produit de son REER, de son FERR ou de son CELI à un donataire reconnu. Elles s'appliquent également si le défunt a désigné un donataire reconnu comme bénéficiaire dans une police d'assurance au Canada.

Si le bien faisant l'objet du don n'a pas encore été transféré au donataire reconnu, il est tout de même possible de demander le crédit d'impôt pour dons dans la déclaration de revenus du défunt pour l'année d'imposition du décès ou pour l'année précédente. Vous devez alors fournir une copie de chacun des documents suivants :

-

le testament;

-

une lettre de la succession informant l'organisme de bienfaisance du don et précisant le bien donné ainsi que sa valeur estimée;

-

une lettre dans laquelle l'organisme de bienfaisance reconnaît et accepte le don;

-

un état de compte ou une lettre du représentant légal de la succession qui indique tous les éléments suivants :

-

la succession est la SITP du particulier décédé et elle se désignera ainsi,

-

la succession a l'intention de faire le don dans les 60 mois suivant la date du décès,

-

la succession a l'intention de demander le crédit d'impôt pour dons dans la déclaration du particulier décédé et non dans la déclaration de la succession,

-

dans le cas d'un don futur autre qu'en espèces, la valeur de ce don peut être raisonnablement déterminée et appuyée.

-

232, 752.0.10.10.0.1

Don important en culture ou don de mécénat culturel dans le contexte d'un décès

La présomption selon laquelle un don fait par testament et un don fait par désignation de bénéficiaires sont réputés avoir été faits par la succession du particulier décédé au moment où l'objet du don est transféré à un donataire reconnu est également applicable à un don qui donne droit au crédit d'impôt additionnel pour don important en culture ou au crédit d'impôt pour dons de mécénat culturel. Toutefois, elle ne permet pas à une succession de demander ces crédits d'impôt.

Par ailleurs, un don important en culture ou un don de mécénat culturel fait par une SITP dans les 36 mois suivant le décès pourrait servir à réduire l'impôt à payer par le particulier décédé pour l'année d'imposition de son décès ou pour l'année précédente. Il en est de même d'un don de mécénat culturel fait par la succession dans les 60 mois suivant le décès si le seul motif pour lequel la succession n'est plus assujettie à l'imposition à taux progressifs est que la période de 36 mois suivant le décès est expirée.

Si un don fait l'objet de versements multiples, la valeur du don doit être déclarée à la ligne 406 de l'annexe C (pour être ensuite reportée sur un relevé 16) et déduite à la ligne 81 de la déclaration comme tout autre revenu attribué.

Si le testament permet qu'un don soit effectué à la discrétion du fiduciaire, ce dernier peut soit procéder de la façon expliquée au paragraphe précédent (comme si le don faisait l'objet de versements multiples), soit demander un crédit d'impôt à la ligne 123.

Dans tous les cas, vous devez préciser dans la déclaration si le versement a été effectué selon les dispositions testamentaires prévues ou à la discrétion du fiduciaire.

Dons faits par une fiducie non testamentaire

Si la fiducie est une fiducie non testamentaire et que le donataire est un bénéficiaire du revenu selon l'acte de fiducie, la valeur du don doit être déclarée à la ligne 406 de l'annexe C et déduite à la ligne 81 de la déclaration à titre de revenu attribué aux bénéficiaires de la fiducie.

Dans tous les autres cas, un crédit d'impôt peut être demandé à la ligne 123.

Depuis 2017, le montant maximal du crédit d'impôt pour dons qu'une fiducie autre qu'une SITP ou une FAPH peut demander pour une année d'imposition est égal au total des montants suivants :

-

20 % du moins élevé de 200 $ et du total des dons admissibles de la fiducie pour l'année;

-

25,75 % de l'excédent du total des dons admissibles de la fiducie pour l'année sur 200 $.

Le montant maximal du crédit d'impôt pour dons qu'une SITP et une FAPH peuvent demander pour une année d'imposition est égal au total des montants suivants :

-

20 % du moins élevé des montants suivants : 200 $ ou le total des dons admissibles de la fiducie pour l'année;

-

25,75 % du moins élevé des montants suivants :

-

l'excédent du total des dons admissibles pour l'année sur 200 $,

-

l'excédent du revenu imposable de la fiducie pour l'année (montant de la ligne 99 de la déclaration) sur le seuil pour l'année du quatrième palier d'imposition du barème d'impôt;

-

-

24 % de l'excédent du total des dons admissibles de la fiducie pour l'année sur le total de 200 $ et du montant des dons auquel s'applique le taux de 25,75 %.

752.0.10.6

Dons faits par un organisme religieux

Si la fiducie est un organisme religieux, elle peut, en vertu de la législation fédérale, choisir de renoncer à son droit au crédit en faveur des membres adultes de l'organisme. Pour ce faire, elle doit effectuer une désignation de ses dons de bienfaisance ou de ses autres dons, afin que les montants désignés soient réputés dons faits par ces membres et non par la fiducie. Le choix est automatiquement réputé fait aux fins de l'application de la législation québécoise. Toutefois, si ce choix n'est pas fait en vertu de la législation fédérale, aucun choix à cet égard n'est possible pour l'application de l'impôt du Québec. Si la fiducie fait ce choix auprès de l'ARC, vous devez nous en aviser par écrit et en fournir la preuve au plus tard le 30e jour après l'exercice du choix ou à la date d'échéance de production de la déclaration, si cette date est plus éloignée.

Consultez la partie 3.2.16 du Guide du relevé 16 - Revenus de fiducie (RL-16. G).

851.33

Dons de denrées alimentaires faits par une fiducie qui exploite une entreprise agricole

Le montant admissible des dons de certaines denrées alimentaires faits après le 26 mars 2015 peut être majoré de 50 % aux fins du calcul du crédit d'impôt pour dons si les conditions suivantes sont remplies :

-

les dons proviennent d'une fiducie qui exploite une entreprise agricole, et celle-ci est considérée comme un producteur agricole reconnu ;

-

les dons sont des produits agricoles admissibles ;

-

les dons sont faits à un organisme de bienfaisance enregistré qui est soit Les Banques alimentaires du Québec, soit un membre Moisson.

Le montant admissible des dons de telles denrées alimentaires faits après le 17 mars 2016 à un membre Associé du réseau Les Banques alimentaires du Québec peut également être majoré de 50 % si les mêmes conditions sont remplies.

L'expression producteur agricole reconnu désigne un particulier ou une société qui exploite une entreprise agricole enregistrée au ministère de l'Agriculture, des Pêcheries et de l'Alimentation à titre d'exploitation agricole, conformément au règlement adopté en vertu de l'article 36.15 de la Loi sur le ministère de l'Agriculture, des Pêcheries et de l'Alimentation, ou un membre d'une société de personnes exploitant une telle entreprise à la fin de l'exercice financier de celle-ci.

L'expression produit agricole admissible désigne tout produit de culture, d'élevage ou de récolte provenant d'une entreprise agricole enregistrée, qui pourrait être légalement vendu, distribué ou mis en vente en dehors du lieu où il est produit en tant que produit alimentaire ou boisson destiné à la consommation humaine (par exemple, viande ou sous-produit de viande, oeuf et produit laitier, poisson, fruit, légume, céréale, légumineuse, fines herbes, miel, sirop d'érable, champignon, noix, etc.).

716.0.1.4, 752.0.10.15.6

Dons de denrées alimentaires faits par une fiducie qui exploite une entreprise de transformation d'aliments

Le montant admissible des dons de certaines denrées alimentaires transformées faits après le 17 mars 2016 peut être majoré de 50 % aux fins du calcul du crédit d'impôt pour dons si les conditions suivantes sont remplies :

-

les dons proviennent d'une fiducie qui exploite une entreprise de transformation d'aliments;

-

les dons sont des produits alimentaires admissibles;

-

les dons sont faits à un organisme de bienfaisance enregistré qui est soit Les Banques alimentaires du Québec, soit un membre Moisson, soit un membre Associé.

Les produits alimentaires admissibles sont le lait, l'huile, la farine, le sucre, les légumes surgelés, les pâtes alimentaires, les mets préparés, les aliments pour bébés et le lait maternisé.

752.0.10.1, 752.0.10.15.6

Dons de bienfaisance

Les dons de bienfaisance sont ceux qui ont été faits à des donataires reconnus, mais qui ne sont pas des dons de biens culturels, de biens écosensibles ou d'instruments de musique (référez-vous aux instructions fournies sous « Autres dons », à la page 91).

L'expression donataire reconnu désigne, entre autres,

-

un organisme de bienfaisance enregistré;

-

une association québécoise ou canadienne de sport amateur enregistrée;

-

une société constituée exclusivement dans le but de fournir à des personnes âgées des logements à loyer modique;

-

un organisme culturel ou de communication enregistré;

-

une municipalité canadienne enregistrée;

-

l'Organisation des Nations Unies ou l'un de ses organismes;

-

une université étrangère enregistrée qui compte ordinairement des Canadiens parmi ses étudiants;

-

le gouvernement (celui du Canada ou d'une province);

-

l'Organisation internationale de la Francophonie ou l'un de ses organismes subsidiaires;

-

une institution muséale enregistrée;

-

un organisme municipal ou public enregistré remplissant une fonction gouvernementale au Canada;

-

un organisme d'éducation politique reconnu;

-

une organisation journalistique reconnue.

Restriction concernant le don de bienfaisance d'une oeuvre d'art

Si, au cours de l'année d'imposition, la fiducie a fait le don d'une oeuvre d'art, la valeur de ce don peut être déduite à titre de revenu attribué aux bénéficiaires de la fiducie (ligne 81) ou donner droit au crédit d'impôt pour dons (ligne 123), à la condition que le donataire vende cette oeuvre d'art au plus tard le 31 décembre de la cinquième année qui suit l'année civile du don. Si la fiducie ne peut pas tenir compte de ce don au moment de produire sa déclaration parce que le reçu ne lui a pas encore été délivré, elle pourra nous adresser une demande de redressement lorsqu'elle aura obtenu le reçu, à l'aide du formulaire Demande de redressement d'une déclaration de revenus des fiducies (TP-646. R).

La condition selon laquelle l'oeuvre d'art doit être vendue dans les cinq ans suivant le don n'a pas à être remplie si le donataire est notamment

-

une institution muséale enregistrée, si l'objet du don est un bien culturel;

-

une municipalité canadienne enregistrée, le gouvernement du Canada ou d'une province, ou un organisme qui a reçu l'oeuvre d'art dans le cadre de sa mission première;

-

un organisme de bienfaisance qui est un établissement reconnu pour l'application de la majoration de 50 % du montant admissible du don, s'il s'agit d'une oeuvre d'art public (référez-vous aux renseignements à ce sujet fournis ci-dessous).

Majoration du montant admissible du don d'une oeuvre d'art

Le montant admissible du don d'une oeuvre d'art peut être majoré de 25 % si le don est fait à une institution muséale québécoise (musée situé au Québec ou institution muséale enregistrée).

Cependant, si la fiducie a fait un don de bienfaisance à certains donataires et que le bien ayant fait l'objet du don est une oeuvre d'art public, le montant admissible du don peut être majoré de 25 % ou de 50 %, selon le cas. La fiducie doit joindre à la déclaration une attestation de la JVM de l'oeuvre d'art public délivrée par le ministère de la Culture et des Communications.

L'expression oeuvre d'art public désigne une oeuvre d'art à caractère permanent, souvent de grande dimension ou de type environnemental, installée dans un espace accessible à la population dans un but de commémoration, d'embellissement des lieux ou encore d'intégration à l'architecture ou à l'environnement de bâtiments et de sites à vocation publique.

Ainsi, sauf s'il est déjà majoré de 25 % parce que l'oeuvre d'art public a été donnée à une institution muséale québécoise, le montant admissible du don peut être majoré de 25 % si le donataire était, selon le cas,

-

le gouvernement du Québec (s'il s'agit d'un établissement d'enseignement qui est un mandataire de l'État, référez-vous au paragraphe suivant);

-

une municipalité québécoise ou un organisme municipal ou public enregistré remplissant une fonction gouvernementale au Québec (sauf un centre de services scolaire régi par la Loi sur l'instruction publique) si, selon l'attestation délivrée par le ministère de la Culture et des Communications, l'oeuvre a été acquise par la municipalité ou l'organisme conformément à sa politique d'acquisition et de conservation d'oeuvres d'art public.

Le montant admissible du don d'une oeuvre d'art public peut être majoré de 50 % si le donataire était, selon le cas,

-

un établissement d'enseignement qui est un mandataire de l'État;

-

un centre de services scolaire régi par la Loi sur l'instruction publique ou par la Loi sur l'instruction publique pour les autochtones cris, inuit et naskapis;

-

un organisme de bienfaisance enregistré dont la mission est l'enseignement et qui est

-

soit un établissement d'enseignement institué en vertu d'une loi du Québec, autre qu'un mandataire de l'État,

-

soit un collège d'enseignement général et professionnel (cégep),

-

soit un établissement de niveau universitaire visé à l'un des paragraphes 1 à 11 de l'article 1 de la Loi sur les établissements de niveau universitaire,

-

soit un établissement d'enseignement privé agréé aux fins de l'obtention de subventions en vertu de la Loi sur l'enseignement privé.

-

Dans ce cas, l'attestation délivrée par le ministère de la Culture et des Communications doit aussi confirmer que l'oeuvre d'art acquise par le donataire sera installée dans un lieu accessible aux élèves et que sa conservation pourra être assurée.

Majoration du montant admissible du don d'un immeuble destiné à des fins culturelles

Si la fiducie a fait don d'un bâtiment situé au Québec qui est susceptible d'accueillir des ateliers d'artistes ou des organismes à vocation culturelle, le montant admissible de ce don peut être majoré de 25 %. La fiducie doit alors joindre à la déclaration les documents suivants, délivrés par le ministère de la Culture et des Communications : un certificat d'admissibilité pour ce bâtiment et une attestation relative à la JVM du bâtiment (celle-ci est établie non seulement en fonction de la valeur du bâtiment, mais aussi en fonction de celle du terrain sur lequel il repose).

Le don doit avoir été fait à l'un des donataires suivants :

-

une municipalité québécoise ou un organisme municipal ou public enregistré remplissant une fonction gouvernementale au Québec;

-

un organisme de bienfaisance enregistré oeuvrant au Québec au bénéfice de la communauté, par exemple la Société d'habitation et de développement de Montréal, ou dans le domaine des arts ou de la culture;

-

un organisme culturel ou de communication enregistré;

-

une institution muséale enregistrée.

Montants des dons de bienfaisance et report de la fraction inutilisée

Le total des montants admissibles des dons de bienfaisance donne droit à un crédit d'impôt. Les dons à considérer sont ceux que la fiducie a effectués au cours de l'année d'imposition ou des cinq années d'imposition précédentes et qui n'ont pas fait l'objet d'une demande de crédit d'impôt dans sa déclaration de revenus pour l'année ou pour une année précédente ou, si la fiducie est une succession, dans la déclaration de revenus du défunt pour l'année de son décès ou pour l'année précédente.

La fiducie peut choisir d'utiliser seulement une fraction du total des dons. La fraction inutilisée peut être reportée sur les cinq années suivantes.

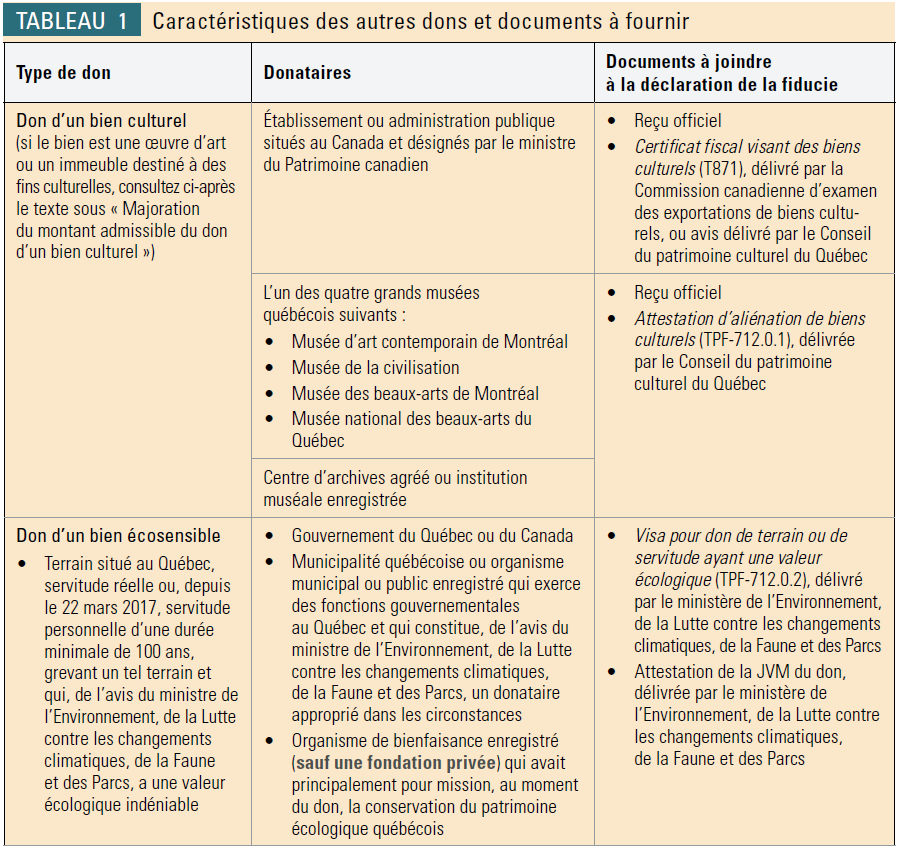

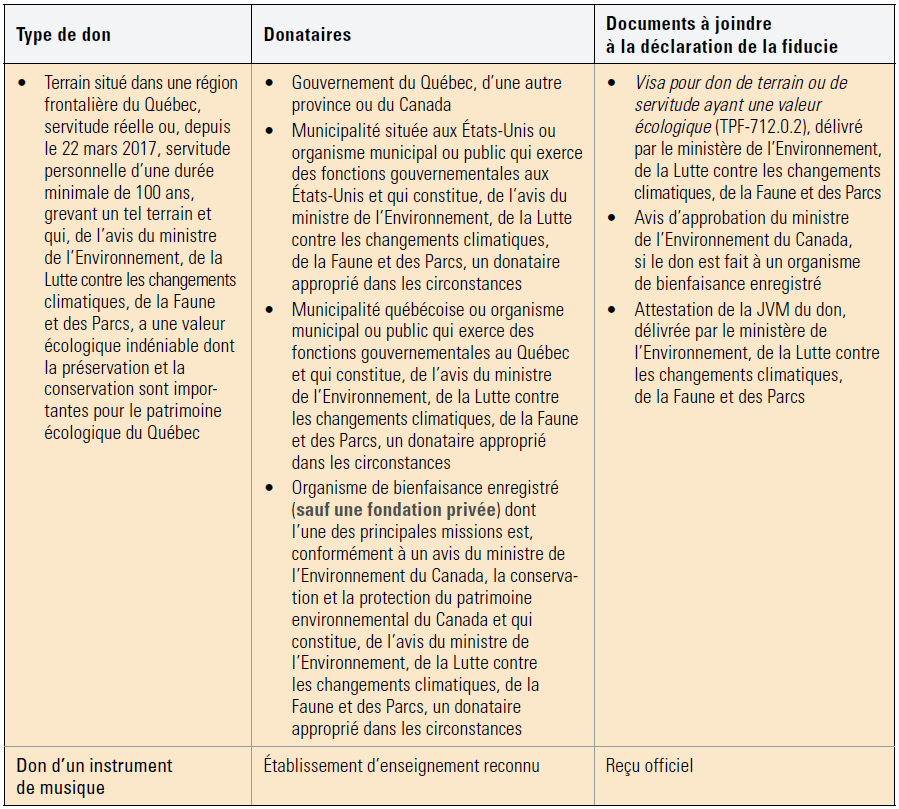

Autres dons

Voyez, dans le tableau ci-dessous, les autres dons pour lesquels la fiducie peut demander un crédit d'impôt.

Majoration du montant admissible du don d'un bien culturel

Si la fiducie fait don d'un bien culturel qui est une oeuvre d'art ou un immeuble destiné à des fins culturelles, le montant admissible du don peut être majoré de 25 %, comme dans le cas d'un don de bienfaisance. Notez cependant que les donataires admissibles ainsi que les documents à joindre à la déclaration sont ceux indiqués dans le tableau précédent.

Don de biens ayant une valeur écologique indéniable

Depuis le 22 mars 2017, les règles suivantes sont applicables aux dons de biens ayant une valeur écologique indéniable :

-

les municipalités ainsi que les organismes municipaux et publics qui remplissent des fonctions gouvernementales et qui reçoivent un tel don doivent prouver au ministère de l'Environnement, de la Lutte contre les changements climatiques, de la Faune et des Parcs que les biens reçus seront protégés à long terme;

-

les fondations privées ne sont plus autorisées à recevoir des dons de biens ayant une valeur écologique indéniable;

-

certains dons de servitudes personnelles sont considérés comme des dons de biens ayant une valeur écologique indéniable s'ils remplissent certaines conditions, notamment la condition selon laquelle la servitude personnelle doit être d'une durée d'au moins 100 ans.

Report de la fraction inutilisée des autres dons

Le total des montants admissibles des autres dons qui donnent droit au crédit d'impôt pour dons peut comprendre les dons faits par la fiducie au cours de l'année d'imposition et ceux faits au cours des cinq années précédentes, s'ils n'ont pas déjà fait l'objet d'une demande de crédit d'impôt.

La fiducie peut choisir d'utiliser seulement une fraction du total des dons et de reporter le reste sur les cinq années suivantes, ou sur les dix années suivantes s'il s'agit du don d'un bien écosensible effectué après le 10 février 2014. Référez-vous aux règles de report des dons de bienfaisance qui s'appliquent également aux dons de biens écosensibles faits par une SITP.

657, 657.1, 752.0.10.1, 752.0.10.2, 752.0.10.6, 752.0.10.11.1, 752.0.10.11.2, 752.0.10.15, 752.0.10.15.1, 851.33, 999.2

|

|

|